據深交所消息,中海企業發展集團有限公司2021年面向專業投資者公開發行公司債券在深交所提交注冊。

募集說明書顯示,該債券發行總規模不超過人民幣95億元(含),將采用分期發行的方式。期限不超過10年(含),可以設計含投資者回售權、發行人調整利率選擇權等條款。本次債券可以為單一期限品種,也可以為多種期限的混合品種。

債券牽頭主承銷商為中信證券,聯席主承銷商為中信建投證券、國泰君安證券、中金公司、平安證券。

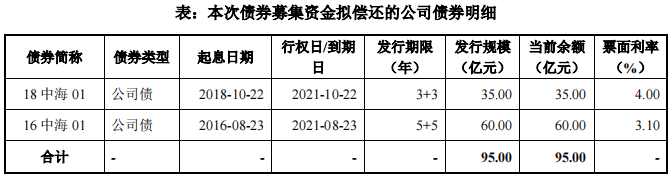

據悉,本次債券募集資金扣除發行費用后擬全部用于償還即將回售/贖回/到期的公司債券等符合國家法律法規及政策要求的企業經營活動以及根據法律法規最新要求、監管機構最新政策所允許的用途。具體明細如下:

營業執照公示信息

營業執照公示信息